個人住民税の定額減税

令和7年度個人住民税の定額減税

定額減税の対象となる方

合計所得金額が1,000万円超1,805万円以下である納税義務者で同一生計配偶者(国内居住者のみ、合計所得金額が48万円以下の配偶者)がいる方。

定額減税額(特別控除の額)

特別控除の額がその人の所得割額を超える場合には、その所得割額が限度となります。

1万円

令和6年度個人住民税の定額減税

令和5年12月22日に「令和6年度税制改正の大綱」が閣議決定され、令和6年度個人住民税の定額減税が実施されることになりました。

定額減税の対象となる方

令和6年度(令和5年分)の市民税・県民税に係る合計所得金額が1,805万円以下の納税者が対象です。

対象とならない方

- 令和6年度の市民税・県民税が非課税の場合は対象となりません。

- 令和6年度の市民税・県民税が均等割及び森林環境税(合計5,000円)のみ課税される場合は対象となりません。

定額減税額(特別控除の額)

特別控除の額は、次の金額の合計額です。

ただし、その合計額がその人の所得割額を超える場合には、その所得割額が限度となります。

1.本人・・・1万円

2.控除対象配偶者または扶養親族(国外居住者を除く)・・・1人につき1万円

定額減税(特別控除)の実施方法

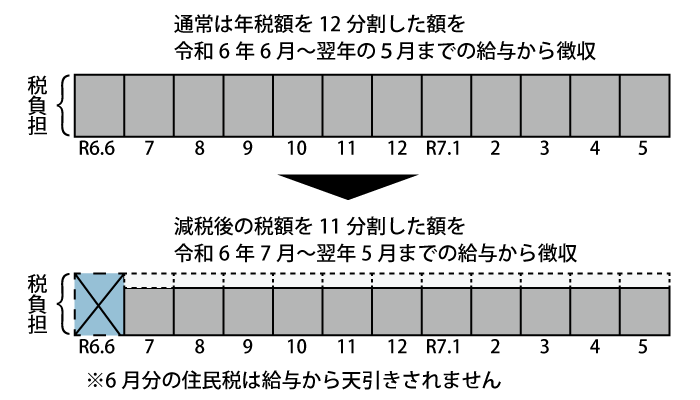

給与所得に係る特別徴収(給与天引き)の場合

令和6年6月分の特別徴収(給与天引き)を行わず、特別控除後の税額を11分割し、令和6年7月分から令和7年5月分で特別徴収(給与天引き)を行います。

公的年金等に係る所得に係る特別徴収(年金天引き)の場合

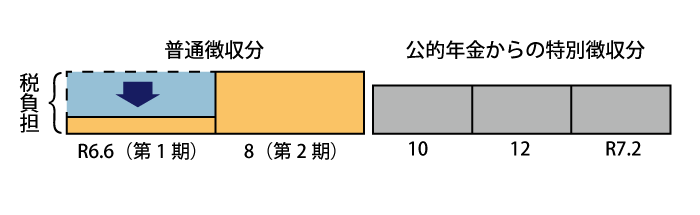

【公的年金等に係る所得に係る特別徴収(年金天引き)初年度の方】

令和6年度から年金天引きが開始される方は、第一期分(令和6年6月)から定額減税(特別控除)を行い、控除しきれない場合は8月分から順次控除を行います。

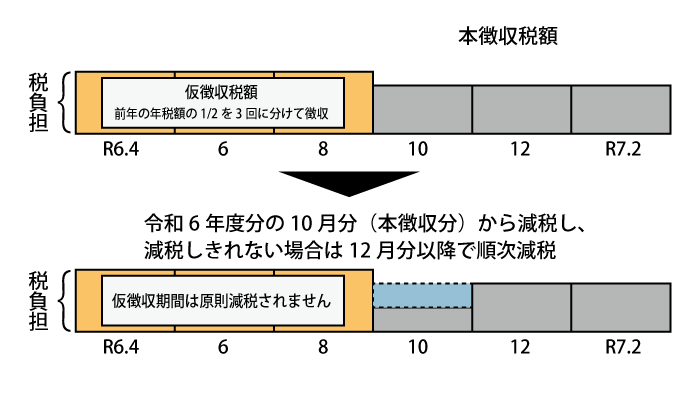

【公的年金等に係る所得に係る特別徴収(年金天引き)2年目以降の方】

令和6年10月支払分の公的年金より特別徴収(年金天引き)される税額から、定額減税(特別控除)を行い、控除しきれない部分の金額について12月支払分以降の税額から順次控除を行います。

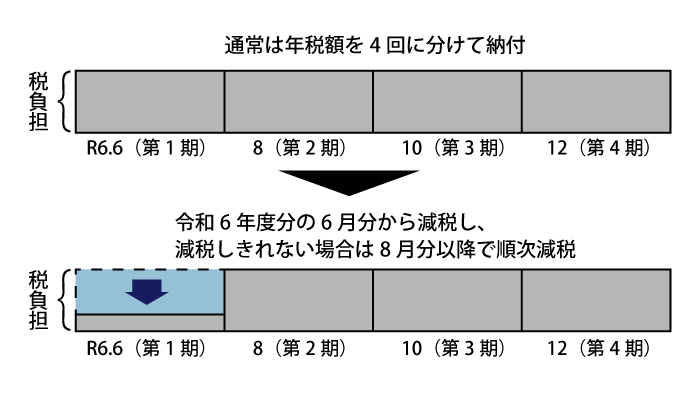

普通徴収(本人納付)の場合

第一期分の税額から定額減税(特別控除)を行い、控除しきれない部分の金額については第二期以降の税額から順次控除を行います。

注意事項

定額減税の特別控除は、他の税額控除の額を控除した後の所得割額に適用します。 ふるさと納税の特例控除額の控除上限額を計算する際に用いる所得割額は、定額減税の特別控除が適用される前(調整控除後)の額となります。

国税庁の定額減税特設サイト

国税庁では定額減税特設サイトを開設しています。給与の支払者の皆様に行っていただく定額減税制度の詳しい情報やQ&Aなども掲載しています。ぜひご覧ください。

詳細は下のバナーをクリックしてください。

市民税課

〒366-8501

埼玉県深谷市仲町11-1

電話:048-574-6637

ファクス:048-574-6674

更新日:2024年05月27日