給与からの特別徴収(天引き)について(事業主の皆さまへ)

個人住民税の特別徴収とは

個人住民税(市民税・県民税)の納付方法には、特別徴収と普通徴収があります。

特別徴収とは、事業主(給与支払者)が所得税の源泉徴収と同じように従業員に支払う毎月の給与から個人住民税を差し引いて、従業員(納税義務者)に代わって市町村に納入することをいいます。これに対し、従業員が納税通知書により個人で納付することを普通徴収といいます。

所得税を徴収して納付する義務がある事業主は、法人・個人を問わず、特別徴収義務者として、原則、アルバイト、パート、役員等を含むすべての従業員について個人住民税を特別徴収することが法律や条例により義務づけられています。

個人住民税の特別徴収のしくみ

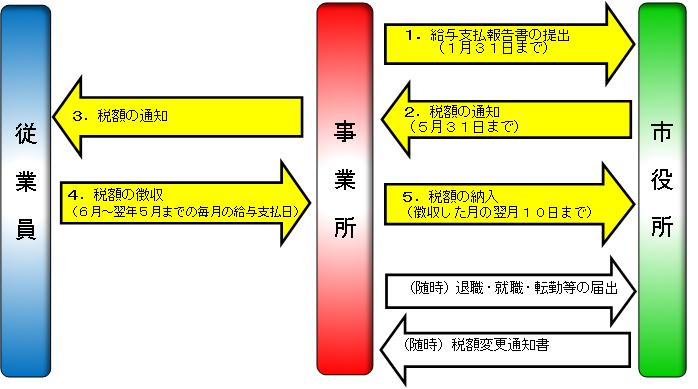

給与からの特別徴収の流れ

1 給与支払報告書の提出

毎年1月1日現在において給与の支払いをされている事業主で、その給与の支払いをする際所得税を徴収する義務のある事業主は、1月31日までに、従業員に係る給与支払報告書を、その従業員が1月1日現在お住まいの市町村に提出する必要があります。また、前年中に退職した従業員に係る給与支払報告書についても提出する必要があります。 給与の金額の総額が30万円以下である従業員((注)退職者に限る)の給与支払報告書は提出義務がありませんが、ご協力をお願いします。

給与支払報告書を提出する際は、そのまとめとして、必ず総括表を作成して提出してください。

また、普通徴収とする従業員がいる場合には、給与支払報告書と総括表のほかに、普通徴収切替理由書を提出するとともに給与支払報告書の摘要欄に普通徴収切替理由の略号(AからF)の記入が必要となります。

- 普通徴収切替理由(AからF)以外の理由では、普通徴収は認められません。

- 普通徴収切替理由書の提出がなく、給与支払報告書の摘要欄にも普通徴収切替理由(AからF)の記入がない場合は、原則、特別徴収となります。

令和7年度(令和6年分)総括表 (PDFファイル: 203.8KB)

2 事業主へ特別徴収税額の通知

市は、提出された給与支払報告書その他の資料をもとに個人住民税の税額を計算し、毎年5月31日までに事業主あてに次の書類を送付します。

(注)特別徴収税額通知の受け取りを電子で希望している事業主については、「特別徴収税額通知書(特別徴収義務者用・納税義務者用)を電子データで提供します。

(1) 給与所得等に係る市民税・県民税特別徴収税額の決定・変更通知書(特別徴収義務者用)

(2) 給与所得等に係る市民税・県民税特別徴収税額の決定・変更通知書(納税義務者用)

(3) 納入書

(4) 特別徴収のしおり(各種様式が入っています。)

3 従業員へ特別徴収税額の通知

事業主に送付した「給与所得等に係る市民税・県民税特別徴収税額の決定・変更通知書(納税義務者用)」を従業員に配布してください。

4 税額の徴収(毎月)

事業主は、「給与所得等に係る市民税・県民税特別徴収税額の決定・変更通知書(特別徴収義務者用)」に記載されている従業員の月割額をもとに特別徴収をします。徴収期間は、6月から翌年5月までです。

5 税額の納入(毎月)

特別徴収した個人住民税を徴収した月の翌月の10日までに金融機関等に納入します。事業主に郵送した「納入書」を使用して、指定金融機関又は収納代理金融機関で納める場合は、手数料はかかりません。給与の支払いを受ける従業員が常時10人未満の事業主は、市長の承認を受け、年12回の納期を年2回とする「納期の特例」を利用することができます。

6 その他の手続

(1) 特別徴収税額の変更

「給与所得者異動届出書」の提出、給与支払報告書の訂正、従業員が確定申告をしたこと等により、既に通知した特別徴収税額に変更が生じた場合には、「特別徴収税額の変更通知書」を郵送しますので、変更後の月割額を徴収し、納入してください。

(2) 給与所得者異動届出書の提出

退職、休職、転勤等により従業員に異動があった場合は、その事由が発生した日の翌月の10日までに、給与所得者異動届出書を従業員がお住まいの市町村に提出してください。

(3) 退職者・休職者の徴収方法

6月1日から12月31日までに従業員が退職、休職等をした場合は、給与所得者異動届出書により普通徴収に切り替え、特別徴収できなくなった残りの税額をその従業員に直接納付していただきます。ただし、従業員から特別徴収の方法で徴収されたい旨の申出があった場合は、特別徴収できなくなった残りの税額を、元の勤務先において支給される給与や退職金等から一括して徴収していただくことになります。

翌年1月1日から4月30日までに従業員が退職、休職等をした場合は、給与所得者異動届出書を提出するとともに、特別徴収できなくなった残りの税額を、本人からの申出に基づくことなく、元の勤務先において支給される給与や退職金等から一括して徴収していただく必要があります。

ただし、退職時等に支払われる給与又は退職手当の額が残りの月割額の全額より少ないときは、一括徴収する必要はありません。

また、外国人のかたが海外に出国(帰国)される場合には、その後の徴収が困難となるため、一括徴収していただきますよう、ご協力をお願いします。

外国人を雇用する事業主の皆様へ (PDFファイル: 621.2KB)

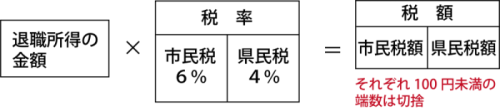

(4) 退職所得に係る個人住民税の徴収

退職所得を支払う場合、その退職所得に係る個人住民税は、その退職所得を支払う際事業主が税額を計算し、退職所得の支払金額からその個人住民税を特別徴収し、市町村に納入する必要があります。

個人住民税特別徴収関係書類について

1.給与所得者が退職や転職等した場合

給与支払報告・特別徴収に係る給与所得者異動届書 (PDFファイル: 518.9KB)

給与所得者異動届出書の書き方(退職・普通徴収) (PDFファイル: 600.1KB)

給与所得者異動届書の書き方(退職・一括徴収) (PDFファイル: 611.5KB)

給与所得者異動届書の書き方(転勤・特別徴収継続) (PDFファイル: 640.1KB)

2.入社などにより、普通徴収から特別徴収に切り替える場合

特別徴収切替届出(依頼)書 (PDFファイル: 351.2KB)

特別徴収切替届出(依頼)書の書き方 (PDFファイル: 438.9KB)

3.特別徴収義務者の所在地や名称が変更になった場合

特別徴収義務者の所在地・名称変更届出書 (PDFファイル: 327.7KB)

特別徴収義務者の所在地・名称変更届出書の書き方 (PDFファイル: 384.0KB)

4.納期の特例を希望する場合

特別徴収税額の納期の特例に関する承認申請書 (PDFファイル: 312.2KB)

特別徴収税額の納期の特例の要件を欠いた場合の届出書 (PDFファイル: 317.6KB)

5.給与支払報告書を提出する際に添付する総括表(深谷市様式)

令和7年度(令和6年分)総括表 (PDFファイル: 203.8KB)

6.給与支払報告書等を光ディスク等で提出する場合

給与支払報告書及び公的年金等支払報告書の光ディスク等による提出承認申請書 (PDFファイル: 115.2KB)

7.納入書の訂正の方法

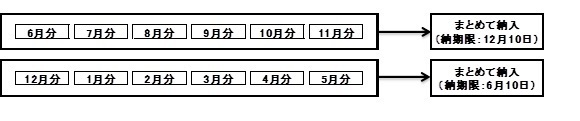

納期の特例制度について

納期の特例制度とは

給与の支払いを受けるかたが常時10人未満の特別徴収義務者は、毎月納入する特別徴収税額を、12月と翌年6月の年2回に分けて納入することができます。 この特例を受けるためには、「特別徴収税額の納期の特例に関する承認申請書」を提出し、市長の承認を受ける必要があります。

納期限は、6月分から11月分が12月10日、12月分から翌年5月分が翌年6月10日となります。

申請が承認された場合は、毎年度特例が継続されます。

(注)10日が土曜日、日曜日又は祝日にあたる場合は、翌日以降の直近の金融機関営業日が納期限となります。

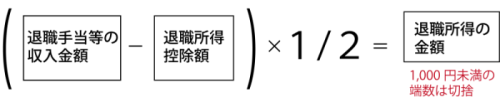

退職所得に対する住民税について

退職金に係る住民税は、退職金の支払者(事業主)が税額を計算して、退職金から差し引いて市町村に納入することになっています。

【退職所得に係る住民税の計算方法】

(注)ただし、役員等については、勤続年数5年以下の場合、退職手当等の金額から退職所得控除額を控除した後の金額の全額が課税の対象となります。

なお、この役員等とは、法人税法上の法人役員、国会・地方議員及び国家・地方公務員をいいます。

また、役員等以外の人でも、勤続年数5年以下の人については、退職所得控除額を控除した後の金額のうち300万円を超える部分について2分の1の額ではなく全額が課税対象となります。

【退職所得控除計算表】

勤続年数:20年以下

退職所得控除額:40万円 × 勤続年数

勤続年数:20年超

退職所得控除額:800万円+70万円 ×(勤続年数- 20年)

・勤続年数に1年未満の端数がある場合は切り上げて1年とします。勤続期間が25年5か月であれば、勤続年数は26年になります。

・退職所得控除の金額が80万円に満たないときは80万円になります。

・障害者になったことにより退職した場合には計算した退職所得控除額に100万円が加算されます。

(注)以下に該当する場合の、退職所得の算出方法

1.勤続年数5年以下の役員等の人に支払われる退職手当等

退職手当等の金額-退職所得控除=退職所得の金額

2.勤続年数5年以下の役員等以外の人に支払われる退職手当等

・退職手当等の金額から退職所得控除額を控除した後の金額が300万円以下の場合

(退職手当等の金額-退職所得控除額)×1/2=退職所得の金額

・退職手当等の金額から退職所得控除額を控除した後の金額が300万円を超える場合

150万円+退職手当等の金額-(300万円+退職所得控除額)=退職所得の金額

市民税課

〒366-8501

埼玉県深谷市仲町11-1

電話:048-574-6637

ファクス:048-574-6674

更新日:2024年05月10日